Udgivet den 29. juni 2023

Der er ingen grund til at frygte de nye boligskatter – heller ikke fra 2024!

De nye Boligskatter 2024 fylder – og har fyldt – rigtig meget hos både boligkøbere, boligrådgivere og banker m.m. Mange har frygtet de nye vurderinger, samt ikke mindst konsekvenserne af de nye boligskatter.

Hos Boligraadgiver.dk har vi gennem årene skrevet en del artikler om de nye boligskatter. Vi har ved flere lejligheder udtrykt bekymring for konsekvenserne, særligt for ejerlejlighederne i København samt for de ejendomme, der kunne forvente væsentligt højere vurderinger.

I slutning af 2022 vedtog Folketinget ”Forlængelse af virkningen af ejendomsvurderingen for 2020 af ejerboliger m.v.” – og lovforslaget har været udsendt i høring frem til den 24. februar 2023. Loven er reelt en forlængelse og tilpasning af det oprindelige forlig fra 2016; ”Forliget Tryghed om boligskatbeskatningen (boligskatteforliget)”. Loven er efterfølgende vedtaget.

Den nye lov – og forslaget bag loven – er både omfattende og komplekst. Men vedtagelsen af loven bør give ro hos både nuværende og kommende boligejere. Konsekvenserne er markant mindre end både vi, og mange andre rådgivere, gættede på tilbage i 2016. Faktisk vil vi gå så langt, som at kalde den en gave til ejerne af både ejerlejlighederne og de mest velhavende boligejere.

Skattelettelse

At vi kalder det en gave kræver en forklaring. Uden boligskatteforliget i 2016 ville skattestoppet være udløbet med udgangen af 2020 (senere forlænget til udgangen af 2023). Dermed ville de boligejere, som gennem årene har haft både små eller store rabatter i ejendomsskat og ejendomsværdiskat, komme til at betale de boligskatter de reelt burde have betalt gennem mange år. Det ville have medført en markant stigning i boligskatterne. Særligt for ejendomme over 6 mio. kr. samt for ejerlejligheder i de alle større byer.

Vi har tidligere regnet på rabatterne for ejendomme i prisniveauet 10 – 15 mio. Rabatterne ville let kunne løbe op i 200.000 – 300.000 kr. – årligt! Men den seneste tilpasning af loven, er disse rabatter nu formaliseret og bibeholdes i første omgang frem til 2028 – men formodentligt de næste mange år.

Vinderne

Vinderne i det ”store Boligskatte-lotteri” er derfor de boligejere, som gennem årene har betalt alt for lidt i boligskatter! Og som nu kan glæde sig over, at de beholder deres rabatter, så længe de ejer deres bolig!

Frygten har så været, om en ny køber ville komme til at betale mere i Boligskat fra 2024. Den frygt kan vi stort set begrave med vedtagelsen af den nye lov! Dette i hvert fald frem til 2028. Stigningerne er i værste fald begrænset – og i bedste fald er der tale om samme eller lavere betaling.

Grundskyldspromillen

Dette fordi kommunerne ikke har lov til at ”pille” ved satserne for ejendomsskatter før i 2028. Indtil da gælder, at den enkelte kommunes samlede indtægter for ejendomsskat ikke må stige.

Konsekvensen er, at hvis grundværdien stiger med 400% – fx fra 1 mio. til 4 mio., så skal kommunen sætte grundskyldspromillen tilsvarende ned. Grundskyldspromillen er den skattesats kommunen benytter til at beregne ejendomsskatten. Indtil udgangen af 2023 udgør den mellem 16 – 34‰.

Med andre ord vil de stigende grundværdier ikke blive beskattet højere (gennemsnitligt). I det gamle forlig var der ikke en synlig præcisering af dette, og Vurderingsstyrelsen beskrev i stedet faldet som en gennemsnitlig nedsættelse med 31% på landsplan. Dermed troede både vi og mange andre rådgivere, at nedsættelsen ville blive fordelt over hele landet og at der dermed skete en eller anden form for udligning. Dette var en fejl fra både vores og andres side.

Rabatten holdes inden for kommunegrænsen, og de foreløbige tal ser ret markante ud. I København betales der p.t. den højst tilladte sats for ejendomsskat – 34‰. Ud fra de budgettal vi har set, ser det ud til at den fremtidige promille falder til 5,9‰. Det er et fald på mere end 80% – og betyder, at grundværdien kan stige 6 – 7 gange før det får konsekvens for den nuværende boligejer eller kommende boligkøber!

Derfor tør vi godt aflyse frygten for de nye boligskatter 2024!

Hvad betyder Boligskatter 2024 for dig?

Udgangspunktet for de nye boligskatter er, at både ejendomsskatten og ejendomsværdiskatten skal beregnes ud fra ejendommens reelle værdi og grundværdi. Sådan har det ikke været i mange år!

Nærmest alle ejerlejligheder i de større byer har i dag en meget lav grundværdi. Baggrunden for den lave vurdering skyldes til dels, at vurderingerne har været sat i bero siden 2011. Det kan dog ikke være hele forklaringen! Og det forklarer på ingen måde den store forskel, der er fra område til område i København. Eksempelvis er grundværdien højere i Vanløse end på Vesterbro i København. Dette på trods af, at ejerlejlighederne på Vesterbro i mange år har været væsentligt dyrere, end lejlighederne i Vanløse. Hvorfor det? I begge områder har ejerlejlighederne grundet de lave grundværdier betalt alt for lidt i ejendomsskat. Særligt hvis man sammenligner betalingen med ejerlejligheder uden for København, eksempelvis i Taastrup eller lignende.

Det samme gør sig gældende for huse i en række af de byer og områder, som betegnes som ”de dyre områder”. Herunder bl.a. København og flere kommuner i Nordsjælland. Af ukendte årsager har grundværdien på boligerne i disse områder gennem mange år været ”kunstig lave”. Særligt hvis man sammenligner med tilsvarende boliger i provinsen. De lave grundværdier, og den deraf følgende lave ejendomsskat, kan bedst betegnes som en skjult skatterabat.

Eksempler

I 2 aktuelle bolighandler ses eksempelvis følgende

- Hørsholm; Boligen købes for 6 mio. kr. Grundværdien er kr. 962.000 – og sælger betaler p.t. ca. kr. 21.000 i ejendomsskat.

- Sorø; Boligen købes for lidt over 3 mio. kr. Grundværdi udgør på 1.077.000 – og der betales ca. kr. 28.000 i ejendomsskat.

Boligen i Sorø betaler en højere ejendomsskat til trods for, at dens reelle værdi kun er den halve af boligen i Hørsholm.

Boligejeren i Hørsholm kan formodentlig se frem til en væsentlig stigning i grundværdien. Et realistisk gæt er en vurdering i niveauet +/- 4. mio. kr. Den stigende grundværdi får dog ingen konsekvenser for køber af boligen. Dette fordi ejendomsskatten fastfryses (skatterabat), da køber overtager boligen inden 31/12 2023.

Hvis vurderingen ender på 4 mio. kr. vil den fremtidige ejendomsskat stige marginalt for en eventuel ny og fremtidig køber. Af de budgettal vi kender falder grundskyldspromillen fra 22,1 promille til ca. 8,6 promille. Det giver en fremtidig ejendomsskat på ca. 27.500 kr. (4 mio. kr. – fratrukket 20%. Heraf a 8,6‰). Tallet viser, at boligejeren i Hørsholm på ingen måde skal frygte de nye ejendomsskatter.

Boligejeren i Sorø har allerede en relativ høj grundværdi set i forhold til prisen på ejendommen. Grundværdien vil derfor (alt andet lige) kun stige marginalt. Det forventes også, at grundskyldspromillen sættes ned i Sorø kommune. De foreløbige oplysninger viser et fald fra 25,74‰ til ca. 9,7‰. Ud fra tesen om, at kommunens samlede ejendomsskat ikke må stige, synes et fald til 9,7‰ at være i den høje ende. Men holder tallet, vil ejendomsskatten på ejendommen i Sorø falde til ca. 8.300 kr.

Den faldende ejendomsskat for boligejeren i Sorø er glædelig. Og over tid vil faldet kompensere for de mange år med for høj betaling af ejendomsskat (sammenlignet med Hørsholm).

Alt i alt betyder det, at de samme boliger, som tidligere har fået en klækkelig rabat på grundskylden (ejendomsskatten) – også får en skatterabat efter indførsel af de nye boligskatter! Det skal præciseres, at det er gældende for dem, som ejer boligen senest 31.12.2023.

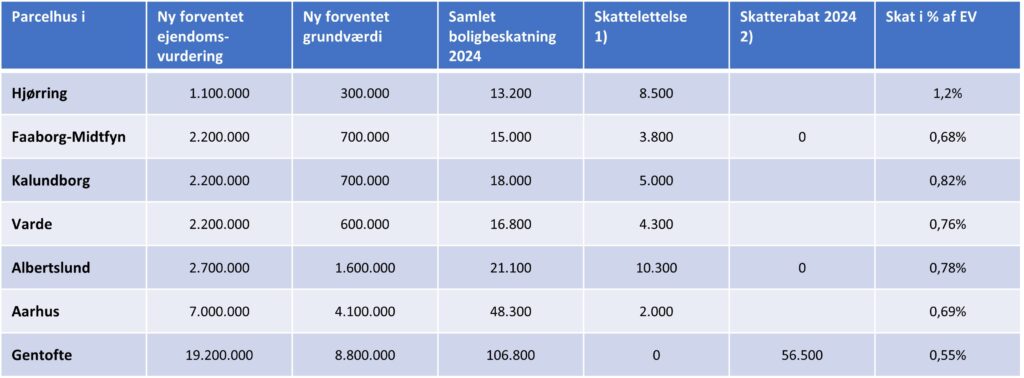

Beregninger fra skat

- Skattelettelsen betyder, at parcelhuset i eksempelvis Albertslund skal betale mindre i samlede boligskatter fra 2024. Det betyder måske også, at de har betalt for meget indtil 2024, og derfor får en eventuel tilbagebetaling. Skattelettelsen er principielt gældende hvert år indtil 2028, da grundskyldspromillen ikke må stige før 2028.

- Skatterabatten betyder, at parcelhuset i Gentofte skulle have betalt meget mere i samlede boligskatter, end de kommer til. Årsagen er, at de nye boligskatter ikke må være grunden til, at de ikke har råd til at blive boende i huset. At der er en skatterabat betyder med stor sandsynlighed også, at ejerne af denne ejendom har betalt for lidt i boligskatter indtil 2020. Men de skal ikke tilbagebetale det beløb, som de faktisk har betalt for lidt! Skatterabatten er gældende indtil ejeren pr. 31.12.2023, sælger ejendommen. Når den sælges med overtagelse pr. 01.01.2024 eller derefter, skal den nye ejer betale de fulde boligskatter uden rabat.

Christiansborg

Man kan undre sig over hvorfor politikkerne på Venstrefløjen ikke har kæmpet mere mod både det gamle forlig og den nye lov. Men begge dele er ikke desto mindre vedtaget uden de store sværdslag på “Borgen”. Den brede opbakning giver tryghed for alle boligejere, men rent fordelingspolitisk må man undre sig over at venstrefløjen ikke har været mere synlig i debatten.

FAKTABOKS

Fakta om boligskatter

Alle boligejere betaler grundskyld til kommunen, og ejendomsværdiskat til staten. Fra 2024 vil både grundskyld og ejendomsværdiskat blive opkrævet via og fremgå af både forskudsopgørelse og årsopgørelse. Begge skatter beregnes på basis af en vurdering af ejendommen, som SKAT har udarbejdet. Ejendomsvurderingen består af grundværdi og ejendomsværdi.

Grundskyld er en skat til kommunen, der betales af grundens værdi med en promillesats, som den enkelte kommune har fastlagt. Har SKAT vurderet grunden til en værdi på 800.000 kr., og kommunen har fastsat en grundskyldspromille på 20, så betaler boligejeren 16.000 kr. i grundskyld (også kaldet ejendomsskat) om året.

Ejendomsværdiskat betales til staten af hele ejendommens værdi med en sats, som er fastsat af staten. Har SKAT vurderet hele ejendommen (inkl. grunden) til 2.500.000 kr., så burde boligejeren i dag betale 0,92% af 2.500.000 kr. svarende til 23.000 kr. årligt.

Men…. Der er nogle forskellige bestemmelser du også bør kende til. Herunder særligt, at boligskatterne blev fastfrosset helt eller delvist i en periode på 20 år! Og når de skulle genindføres i 2021, skulle det være på baggrund af mere korrekte vurderinger. Altså reelle værdier af den enkelte bolig. Her kan du se en oversigt over de årstal og beslutninger, du bør kende til:

- 2001 – Grundskyld fastfryses delvist, så de ikke kan stige mere end 7% årligt frem til udgangen af 2020.

- 2001 – Ejendomsværdiskatten må ikke stige de næste 20 år, også til udgangen af 2020.

- 2011 – De sidste offentlige vurderinger er sendt ud. Hvis denne vurdering er lavere end vurderingen fra 2001 + 5%, beregnes ejendomsværdiskatten af vurderingen for 2011.

- 2013 – Det vedtages, at der skal udvikles et nyt ejendomsvurderingssystem, så de fremtidige vurderinger svarer bedre til den reelle værdi af den enkelte bolig.

- 2017 – Der indgås et forlig om ”Tryghed om boligbeskatning” – og efterfølgende vedtages diverse ændringer.

- 2022 – Forlængelse af virkningen af ejendomsvurderingen for 2020 af ejerboliger m.v.

- 2023 – Lov i høring + vedtagelse

- 2024 – Nye boligskatteregler træder i kraft for alle boligejere.

Skal du eller er du allerede på boligjagt?

Hvis du ser på bolig, så er der så mange ting, der ændrer sig hele tiden. Alene af den grund – men også af mange andre grunde, som du kan læse om i vores artikler – så anbefaler vi, at du søger køberrådgivning, inden du tager din endelige beslutning!

Ring til os på 82131066 – eller giv os nogle få oplysninger om dig her, og du vil blive kontaktet af en Køberrådgiver.